可转债

可转债,全称为“可转换公司债券”,是持有人有权选择将债券转换为公司股票的一种企业债券。

可转债是上市公司发行的,每张可转债背后都有且只有一个对应的上市公司,同时也有一个上市的股票(正股)存在。

假如你在可转债发行上市时,以发行价(面值100元)买入,在可转债的存在期间(最高6年),无论市场好坏、大地震或瘟疫, 只要公司没有倒闭、股市没有关张,到期以后肯定可以拿回这100元的,而且还有利息。

短期收益

打新的转债在上市首日卖出,都能够有不错的收益。

长期收益

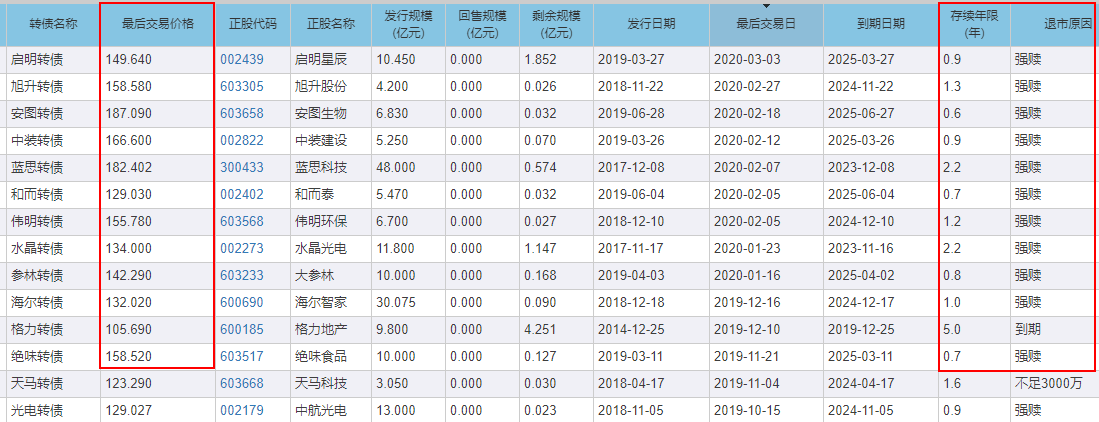

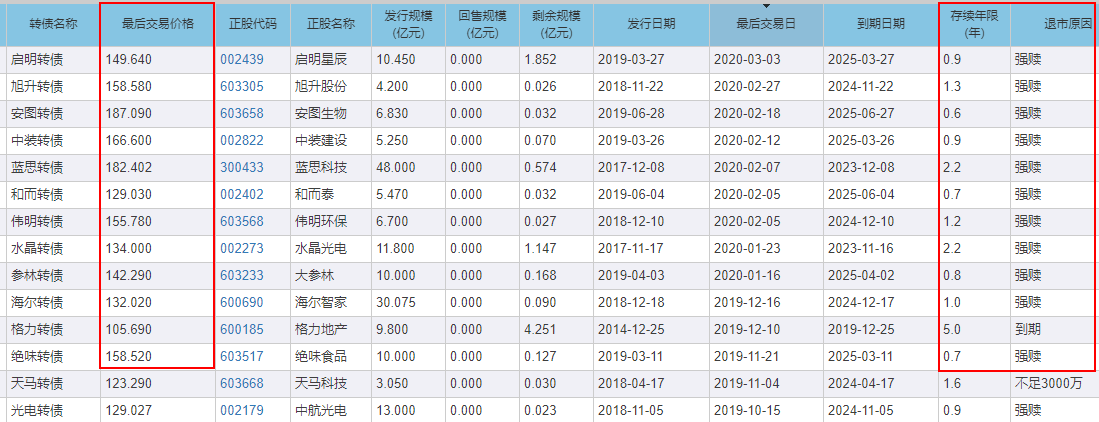

大部分转债都会在2年以内,在130元以上的价格触发强赎退市,可以实现15%-20%左右的年化收益。

最差收益

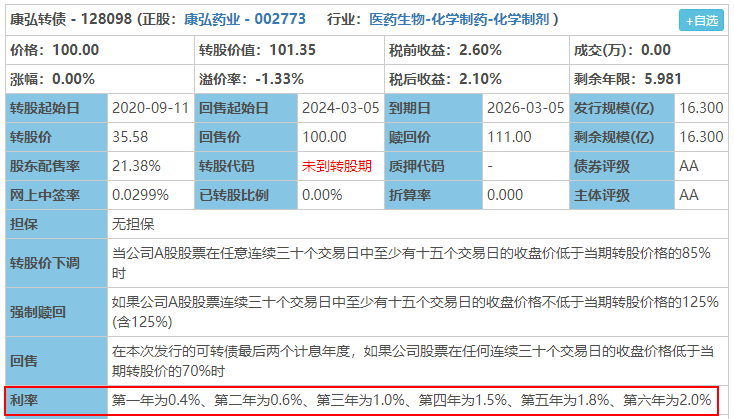

即使没有牛市,以100元的面值买入的可转债持有到期也会有利息,所得利息接近余额宝的收益。

打新债

会亏钱吗

会,上市公司破产倒闭的情况下,还不上跌破面值100元的债时会亏钱,这个情况从未发生,发行转债的公司资质审核很严格。

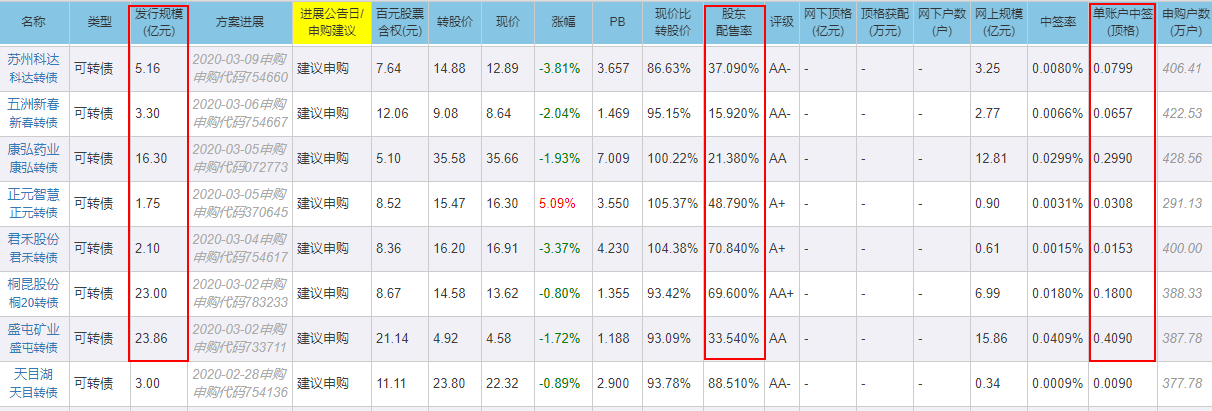

打新中签率

有时中签率1%,有时中签率30%-50%,中签率的主要影响因素是转债的发行规模和原始股东的配售情况, 发行规模越大和配售率越低,网上打新的中签率越高。

申购人数也影响中签率,2019年3月打新债用户是50万人,2020年2月中旬290万人,2020年3月上旬420万人。

提高中签率唯一方法:多开账户,坚持打新。

打新如何筛选

如果有闲钱中长期投资,准备长持等强赎,那么全部选择顶格申购即可。

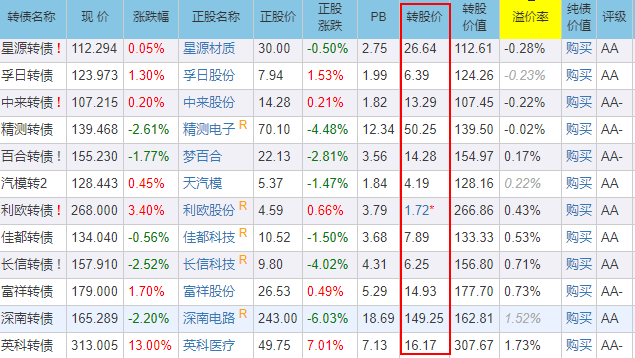

如果只是准备上市首日卖出套利,那就需要筛选。筛选条件:溢价率低、评级高、票面利率、转股价值、企业质地好等。

注意:打新中签后要确保账户内可用资金余额足够缴纳申购款,否则连续三次没有足额缴纳就会被取消打新资格。

抢权配售

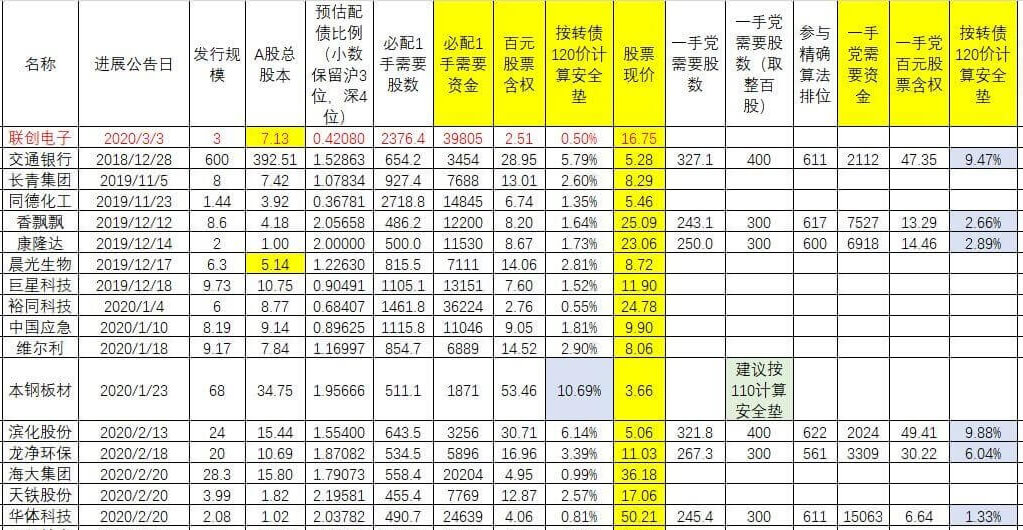

抢权配售就是参与原始股东的优先配售,即在配售股权登记日(发行日的T-1日)持有一定的正股数量就可以获配一定数量的转债。

需要准备3千到1万5左右,才可以配售1手,与正股价高低和百元股票含权高低有关。

如果正股在配债前大涨,可以直接卖掉正股获取收益,不必一心配债。

转债配售同时可以打新债,互不影响。

配售风险

与打新债相比,配售可转债的风险很大,因为我们需要在股权登记日(打新的前一个交易日) 那天持有相应的正股,这和不需要任何持仓就可以打新债的差别是非常大的。 因为正股的价格是有波动的,很多时候配债赚了小钱,结果正股亏了大钱。

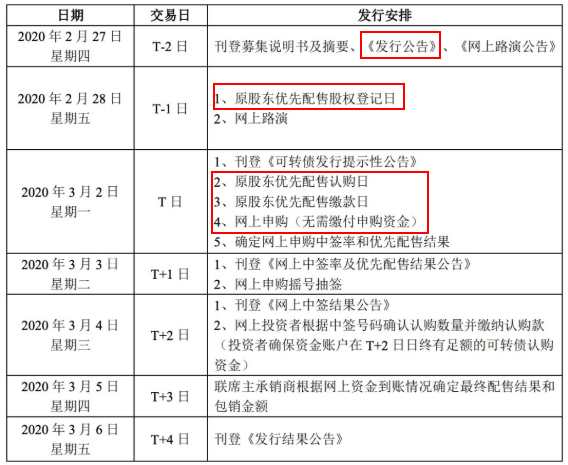

配售流程

T-1日:持有正股,不论什么时候买入,都要在这一天收盘后持有。T日可以卖掉。

T日:根据配债的代码卖出相应的份额,并且卖出的时候账户里需要有足够的资金缴纳。

配售份额计算

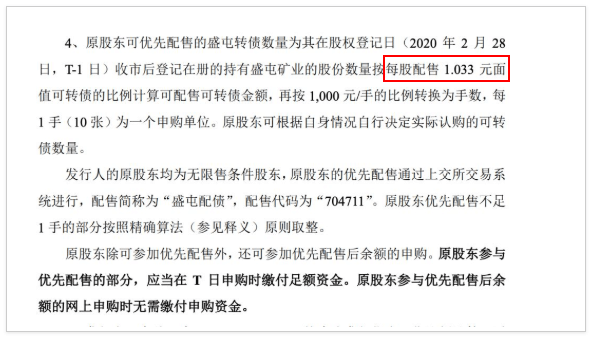

假设发行公告显示每股配售1.033元可转债,要配售1000元的可转债,需要持有正股:1000/1.033=968.05股, 而股票交易单位为100股,所以我们至少需要持有1000股正股股票才能确保获配一手转债。

配售精确算法:沪市可转债配售额不足1手时,是按照精确算法原则取整的,也就是说:大于0.5手时,大概率可以获得1手,但不是绝对。

以1.033元配售比例计算,500股是精确算法下起点,获配可能性较大。

百元股票含权=(100 / 正股价格)* 每股配售转债市值

配售筛选

股市牛市,转债发行公告前正股没有大涨。配售不配售都无所谓了,持有正股迟早吃到涨幅赚钱,配债也是顺势而为。

安全垫足够厚,要么正股优质,要么转债优质,转股价值越高,市场可能给予的溢价率高,那么安全垫就越厚。 对于沪市一手党来说,精确算法原则还能额外增加一定的安全垫。

百元含权量(每买100元正股能配售的转债市值)高。百元含权量越高,杠杆也就越低,相对波动会小也就更安全。

正股质地好,所在行业或者板块整体趋势良好。优质的股票对应的是优质公司,何时买入都不迟,但如何找到优质也很困难。

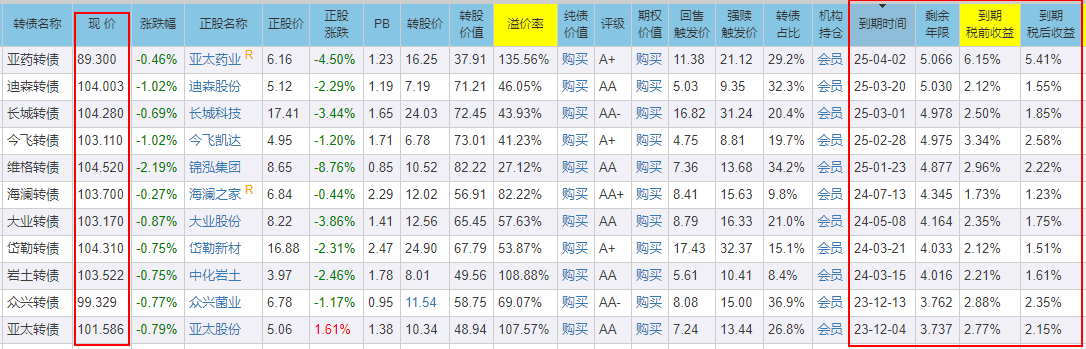

炒可转债

如果打新的转债破发,或以100元左右买入的转债跌到100元以下,可以一直持有到期。 6年内一直不涨的话,收益一般在一年15-20元之间,也就是年化收益为2%-3%左右。

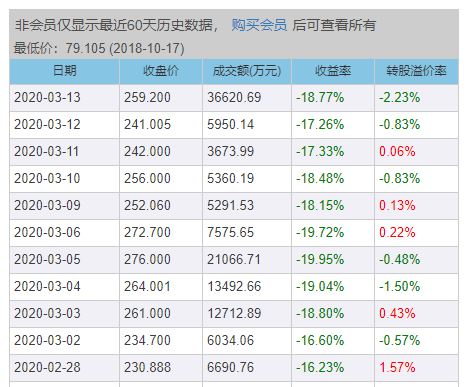

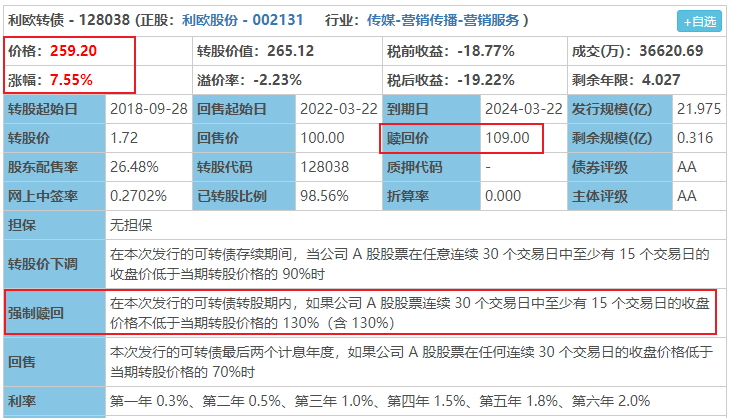

大部分转债都会涨,个别转债涨势很猛,下表可以看到利欧转债在2018年10月时候价格为79.105元,到了2020年3月升到了250元以上。

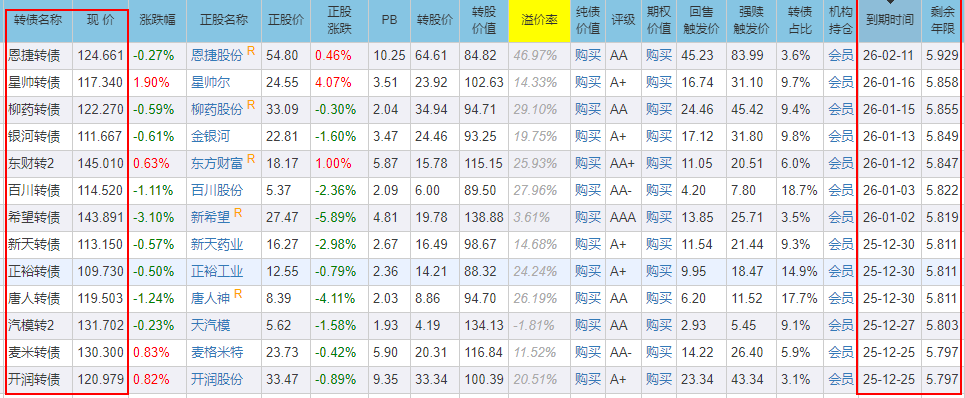

有闲钱做中长期投资的话,低价买入已上市转债,越便宜越好,等升了再卖出。 筛选条件:低价(105元以下),低溢价率,评级高,企业质地好等。

当股市市场利好,可转债价格上涨到超出原有成本价时,可以卖出可转债,获取收益。

当股市市场低迷,可转债价格和正股价格双双下跌,卖出可转债或转股都不划算时, 可以作为债券持有到期,收回本金,获取利息。

当股市由弱转强或公司业绩看好,预计正股价有较大升高时,可以转股。

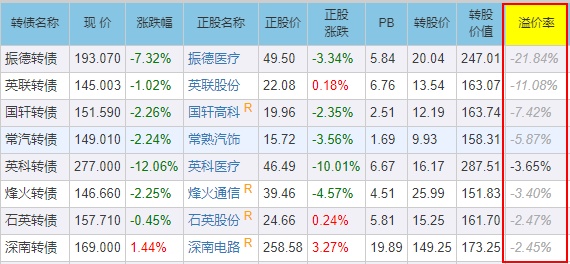

溢价率

转股溢价率是可转债现价高于转股价值的幅度。转债现价/转股价值-1=溢价率,假设某可转换债券溢价率为-5%, 在不考虑交易成本的情况下,按现价买入可转债,并兑换成相应正股,按正股价计算,投资者可盈利5%。

正常情况下,由于可转债的债性和看涨期权价值,相对正股会有一个正溢价(未进入转股期的会有较大负溢价)。 但是在股市行情好的时侯出现负溢价,也就是可转债现价低于转股价值。那就可以买入可转债进行转股,卖出正股,获取收益。

负溢价要足够高(溢价-3%以上),要给转股套利有足够的安全垫才进行操作。正股拉升时,负溢价空间不够 的时候有风险,因为转股后正股第二天低开(正股需要第二天才能卖出)就会亏钱。

转股价下调

转股价

转股价是指在转股期内(上市半年后),多少面值的可转债可以转换成一股正股股票。可转债的初始转股价格不低于募集说明书公告日 前20个交易日公司股票交易均价和前一交易日公司股票交易均价。

转股价值是可转债按转股价格转换为股票正股后的市价。正股价/转股价×100=转股价值

可转债的评级越高,溢价率越低,上市价格越高。评级分5个等级(AAA、AA+、AA、AA-、A+)

上市公司总是希望持有人转股的,转股之后,股票规模增大,资产价值提升,而且上市公司不用还债了。

转股价下调条款

当正股收盘价多个交易日低于当期转股价值的某个百分比时,例如,当公司股票在任意连续三十个交易日中有十五个交易日 的收盘价低于当期转股价格的85%时,公司有权提出转股价下调方案,并在股东大会通过后实行。

转股价下调对持有人有利,假设正股价现在是10元,转股价为12元,当转股价下调到9元时,可转债转股 就等于9折买正股的股票,9折买入正股之后马上卖出股票,获取收益。

公司具有下调转股价的权利,当公司正股价高过转股价的时候,转股相当于花高价买了低价正股股票,持有人不愿意做这种事。

公司可下调转股价至目前正股价之下,促使持有人把债券转为股票,这时候转股相当于低价买了正股股票,转股后卖出股票就能赚钱。 公司既有意愿,也有权利,一般会根据行情适时下调转股价促进转股,一举两得。

当公司发生送股、转增股本、增发新股、配股、派发现金红利等操作时,公司也会相应调整转股价格,一般是下调。

转股价下调套利

正股即将满足转股价下调条件时,提前买入可转债等待可转债价格上涨。

转股价下调时100%能立刻拉升可转债价格,存在套利机会,下调很容易,问题是上市公司想不想下调。

转股价下调正股套利

转股价下调触发条件为“转股期内,正股价在连续30个交易日中至少15个交易日的收盘价低于转股价的85%时”, 假设转股价为10元,当正股价有12个交易日低于8.5元时,公司为了不触发转股价下调,有可能释放利好,让正股价重新升到8.5元以上。

此时就是正股套利机会。此时如果正股价没有继续下跌,股市市场稳定,可以8.5元以下买入正股。 等过几天公司释放利好,正股重新升到8.5元以上,卖出正股,获取收益。

强制赎回

当可转债价格触发提前赎回条款时,触发条件一般为正股收盘价多个交易日高于当期转股价值的某个百分比, 例如公司股票在任意连续30个交易日中至少15个交易日的收盘价格不低于当期转股价格的130%(含130%)时, 公司有权利按债券面值加上应计利息的价格强制赎回可转债,这种情况叫“强制赎回”。

由于转股期内溢价率为正(否则存在套利机会),正股价格高于转股价30%时,转债价格会达到130元。

触发强赎时,可以选择卖出转债获利,也可以选择转股后卖出股票或继续持有正股等涨, 但千万别继续持有转债,强赎时,只能获得本金+利息的收益。

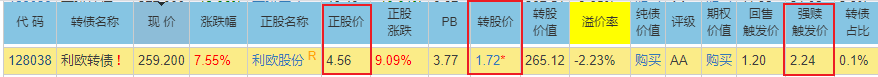

例如利欧转债已经发布强制赎回公告,假如你是打新债的时候100元买入的, 现在可以259.2的价格卖出可转债,一手赚1592元(259.2 x 10 - 100 x 10 = 1592)。

也可以转股价1.72元转股,转成4.56元一张的正股,然后卖出正股收钱进袋或者继续持有正股来炒股票。

不卖出可转债也不转股的话,利欧公司会以100.02元的价格强制赎回,这样就会少赚很多。

利欧转债的赎回价109元是6年到期赎回的价格。

触发强赎时可转债的价格有高于130的,也有低于130元的。高于130元的是因为,转债价格累计15个交易日达到130元时, 上市公司没有提出强赎,等到130元以上才提出强赎。

低于130元的是因为,转债价格在30个交易日内有15个交易日到了130元,只是在价格从130元跌下来后,上市公司才提出强赎。

可以得出,发出强赎公告后卖出可能赚不到30%,但也可能远远超过30%。

保持正股价在约定的转股价130%以上一段时间,是大概率事件,因为这样对上市公司最有利。 换言之,持有可转债获得30%以上的收益,可能性极大。

当因可转债未转股余额过少,触发相关赎回机制时也会产生赎回,称为“余额赎回”。

强赎条款套利

正股即将满足强制赎回条件时,可提前买入可转债等待可转债价格上涨。

强赎条款正股套利

强制赎回触发条件为“转股期内,正股价在30个交易日中有15个交易日的收盘价低于转股价的130%时”, 假设转股价为10元,当正股价连续12个交易日高于13元,忽然有几天随股市波动下跌到12元, 公司为了促成强制赎回条款触发,可能会采取手段拉升正股价。

此时就是正股套利机会,此时如果股市没有大熊,公司经营正常,可以13元以下买入正股。 等过几天公司为了促成转股,释放利好,正股价重新升到13元以上,卖出正股,获取收益。

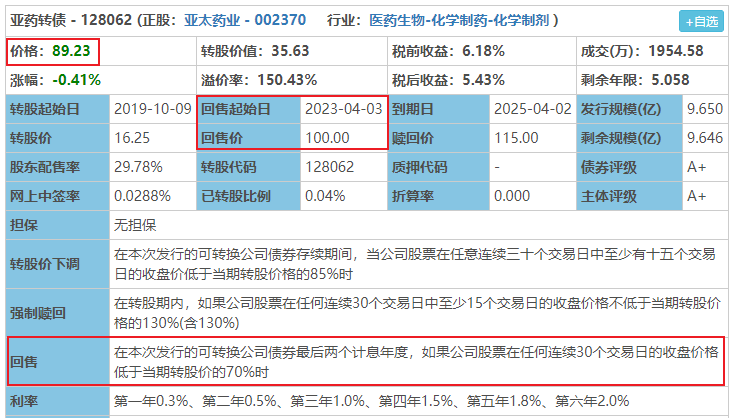

回售

在可转债回售期限(一般在可转债上市后的第5、6年)内,正股收盘价连续多个交易日低于转股价的某个百分比时, 可转债持有人有权将其持有的可转债按债券面值加上当期应计利息的价格(约103元)回售给公司。

如果出现回售,上市公司要将借到的钱全部归还持有人,为了避免回售,上市公司会在回售触发之前采取行动。

要么拉升股价(股价升,转债跟着升),要么主动下调转股价(转股价下调,可转债立刻升)。

风险:上市公司的策略难以猜测,具有不确定性。

回售条款可转债套利

正股即将满足回售保护条件时,提前买入可转债等等可转债价格上涨。

回售条款正股套利

回售触发条件为“回售期内,正股价在连续30个交易日的收盘价低于转股价的70%时”, 假设转股价为10元,当正股价格连续25个交易日低于7元时,公司为了避免触发回售,可能会采取手段提升正股价。

此时就是正股套利机会。此时如果股市整体没有大熊,公司经营正常,可以7元以下买入正股。 等过几天公司释放利好,正股价重新升到7元以上,卖出正股,获取收益。

分类

Random